Příslib úvěru však neznamená totéž jako schválení a podpis smlouvy o úvěru. Mnozí se domnívají, že v případě přislíbeného úvěru to znamená, že jim finanční instituce musí úvěr poskytnout.

Dnes je zcela reálné dojít osobně na pobočku jakékoli finanční instituce poskytující úvěry. Stejně tak mnohdy lze první kroky učinit online, tj. prostřednictvím internetu. Pro mnohé je potenciálně výhodnější alternativou nebankovní hypotéka coby adekvátní řešení dle představy

Pozor na volbu doby fixace a úrokové sazby u hypotečního úvěru

Jeden ze základních parametrů v rámci hypotečního úvěru, kdy je výběr na klientovi, je tzv. fixace, tj. období, po které je finanční společností garantována úroková sazba. V některých případech v rámci nabídky banky se lze setkat s variabilní úrokovou sazbou, kde není napevno stanoveno určité období, ale vše se mění na základě tržních úrokových sazeb v ekonomice.

Co se týče sazeb fixovaných na určitou dobu nemusí být striktně dáno vždy pravidlem, že sazby fixované na kratší dobu jsou pokaždé nižší. Při tvorbě úroků jsou finanční subjekty ovlivněny cenou zdroje pro úvěry, ale též se odvíjí od konkurence a daného předpokladu.

Hypotéka s nezbytným pojištěním?

Zejména bankovní společnosti požadují, aby zastavená nemovitost byla pojištěna proti živelné pohromě. Tímto se tak poté jedná o pojištění nemovitosti. Sjednaná pojistka by měla obvykle odpovídat minimálně výši poskytnutého hypotečního úvěru.

V případě životního pojištění se jedná o odlišení dvou variant ve spojení s úvěrem, kdy se jedná o pojištění pro případ smrti, nemoci, ztráty zaměstnání či trvalé invalidity. V tomto případě je v pojistném placeno jen potenciální riziko, nejedná se o žádné spoření. Avšak v případě druhé volby pro kapitálové pojištění, tj. typ hypotéky s odkladem na splátky jistiny. Zde se jedná o povinný druh pojištění, nicméně vždy je reálná volba požádání o jiný typ úvěru. Zde kromě pojištění rizika dochází i ke spoření. Bance jsou hrazeny jen úroky z úvěru.

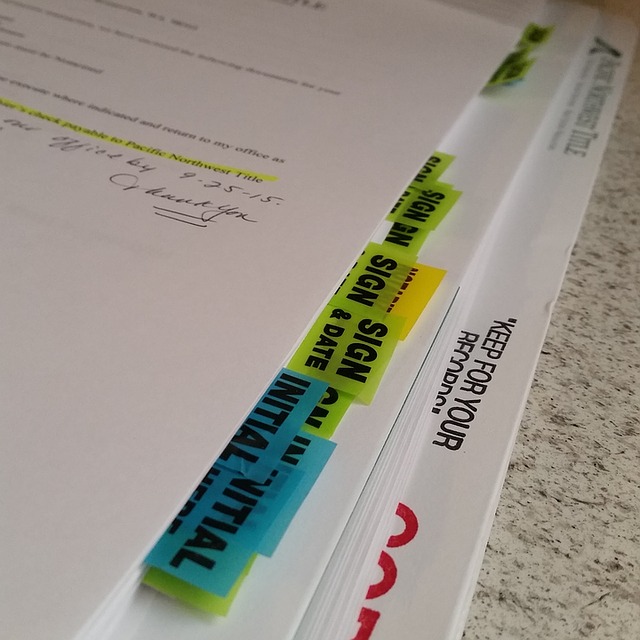

Úvěrová smlouva aneb pozornost při čtení!

Nejčastější chybou je podpis smlouvy bez náležitého pročtení. Je hned několik zásadních důvodů, proč číst smlouvu před podpisem. Může nastat chyba i na straně finanční instituce, kdy omylem lze uvést nepravdivý údaj, překlep apod. Vždy je důležitá kontrola uvedených osobních údajů. Stejně tak je zapotřebí si přečíst smlouvu před samotným podpisem ohledně obchodních podmínek. Obchodní podmínky vyžadují zvýšenou pozornost ze strany klienta. Mnohdy se stává, že instituce dávají do podmínek i čerpání úvěru, což znamená, že klient může mít smlouvu, ale úvěr neobdrží, dokud nesplní další podmínky.